Más allá del factoring: Explorando otras alternativas de financiamiento para tu pyme

16/06/2023

En este artículo, te contaremos sobre qué es el factoring y en particular, destacar alternativas al tradicional factoring que podrían ser beneficiosas para tu pyme.

¿Qué es el factoring?

El factoring es un instrumento de financiación comercial a corto plazo que entrega a la pyme una parte o totalidad del monto de una factura (que aún no te han pagado) con anticipación, descontando una comisión.

Se realiza a través de la cesión de una factura. Es una vía que tienen las empresas para adelantar el ingreso, dejando la gestión de la cobranza en manos de la empresa de factoring. En otras palabras, si emitiste una factura y aún no te la han pagado, puedes optar por recibir el dinero antes, de parte de una empresa de factoring, a cambio de una comisión.

¿Por qué considerar otras alternativas al factoring?

Si bien este tipo de anticipo de facturas puede ser una solución efectiva para algunas pymes, es importante explorar otras alternativas antes de tomar una decisión.

Existen diversas razones por las cuales considerar otras opciones de financiamiento en lugar del factoring. Una de ellas es el costo asociado a este , que puede resultar costoso para tu empresa. Las entidades financieras que ofrecen factoring suelen aplicar tasas de descuento y comisiones que pueden reducir significativamente el valor de tus facturas. Esto significa que, al final, recibirás una cantidad menor de dinero por tus ventas, lo cual puede afectar la rentabilidad y el crecimiento de tu negocio.

Además, al optar por el factoraje, estás comprometiendo tus futuros ingresos . Al ceder tus facturas, estás transfiriendo la propiedad de las mismas a la entidad financiera, quien se encargará de cobrar los pagos de tus clientes. Esto significa que pierdes el control sobre la relación con tus clientes y la capacidad para negociar con ellos.

Imagínate la situación: tienes una relación sólida con tus clientes y has establecido términos de pago favorables que te permiten mantener una buena posición en el mercado. Sin embargo, al optar por el factoring, debes ceder tus facturas y, en consecuencia, no puedes influir en los plazos y condiciones de pago acordados originalmente. La entidad financiera se encargará de gestionar los pagos, lo que podría generar retrasos o cambios en los términos de pago establecidos con tus clientes.

Esto puede resultar especialmente problemático si tienes clientes clave o estratégicos que requieren de una atención y un trato especial. Al limitar tu capacidad para negociar con ellos, podrías poner en riesgo relaciones comerciales importantes y afectar la reputación de tu empresa.

Líneas de crédito 100% online

Una alternativa atractiva al factoring es la línea de crédito 100% online. Estas líneas de crédito te permiten acceder a capital de trabajo de manera rápida y sencilla, sin tener que lidiar con trámites engorrosos o esperar semanas para obtener una respuesta. En lugar de ceder tus facturas, obtienes un límite de crédito basado en la evaluación de tu empresa y su potencial crediticio.

Esto te permite mantener el control sobre tus ingresos futuros y negociar tus propios términos con los clientes. Además, al ser un proceso completamente digital, evitas largas esperas y papeleo innecesario , lo que te permite centrarte en lo que realmente importa: hacer crecer tu negocio.

Con una línea de crédito, por ejemplo, puedes acceder a los fondos necesarios sin ceder el derecho de cobro de tus facturas. Esto te permite mantener la flexibilidad para negociar directamente con tus clientes los plazos y condiciones de pago que mejor se ajusten a tus necesidades y a la relación comercial establecida.

Además, al mantener el control sobre tus ingresos futuros, puedes utilizar estratégicamente tus facturas como garantía o respaldo para obtener financiamiento adicional. Esto te brinda la posibilidad de obtener capital de trabajo sin comprometer tus futuros ingresos y sin limitar tu capacidad para negociar con tus clientes.

Créditos pyme

Además de las líneas de crédito, otra opción a considerar son los créditos para pymes online. Estos préstamos te permiten obtener una suma específica de dinero para financiar proyectos específicos , como la compra de maquinaria, expansión de instalaciones o lanzamiento de nuevos productos. Al igual que las líneas de crédito, los créditos online son ágiles y no requieren de complicados trámites.

Mientras que el factoring te limita demostrar la capacidad de negociación que muchas empresas esperan de sus proveedores, otras alternativas de financiamiento te permiten negociar de mejor manera. En nuestro sitio web, ofrecemos créditos para pymes online que se adaptan a las necesidades específicas de tu negocio. Puedes solicitar el monto necesario y recibir los fondos en tu cuenta en un plazo corto. Nuestros procesos son transparentes y sin letra pequeña, para que tengas claridad sobre las condiciones y puedas tomar decisiones informadas.

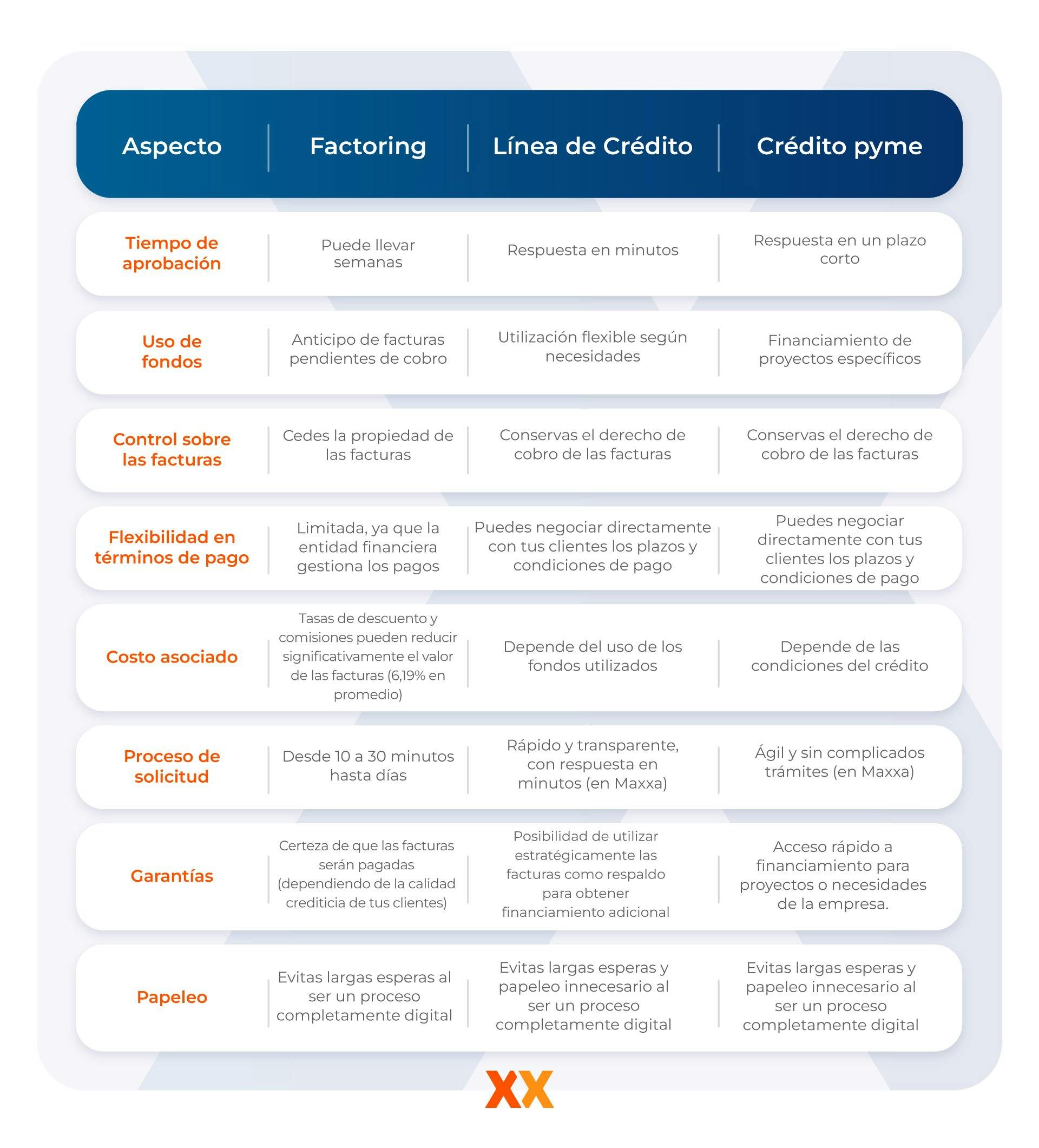

Comparando el factoring, la línea de crédito y el crédito pyme

A continuación, te presentamos una tabla comparativa de los tiempos, casos de uso, tasas y otros aspectos a tener en cuenta al solicitar factoring, línea de crédito o crédito pyme en Chile:

Es importante tener en cuenta que los aspectos mencionados pueden variar dependiendo de la entidad financiera y las condiciones específicas de cada producto. Se recomienda siempre analizar detenidamente las opciones disponibles y considerar las necesidades financieras y comerciales de tu empresa antes de tomar una decisión.

Conclusión

En definitiva, aunque el factoring puede ofrecer una solución rápida de liquidez, es importante considerar las implicaciones a largo plazo y evaluar otras alternativas de financiamiento.

Optar por una línea de crédito 100% online u otros productos de financiamiento te permite mantener el control sobre tus facturas, negociar directamente con tus clientes y preservar las relaciones comerciales que has construido con ellos.

Asimismo, los créditos para pymes online son excelentes opciones para obtener el capital de trabajo necesario de manera rápida y conveniente.

Recuerda que, al tomar decisiones financieras, es fundamental evaluar las características y beneficios de cada opción, así como las necesidades específicas de tu empresa. En nuestro sitio web, encontrarás más información sobre nuestras opciones de financiamiento diseñadas especialmente para pymes . Te invitamos a explorar y tomar la decisión que mejor se adapte a tus necesidades.

Si te gustó este artículo, compártelo en redes sociales para que más pymes puedan conocer otras alternativas al factoring y así tomen decisiones de manera informada.